今天港一港对冲。

很多朋友对期权定价公式和对冲有误解。

以为期权定价公式就是我套个市场参数进去算个结果就可以跟市场对比每天美滋滋了。

以为我买个期权回来做delta对冲每天收盘前调整一下就可以Long Gamma每天美滋滋了。

不得不说,有点小Naive。

还是得好好学习一个,提高姿势水平。

来,下方黑体字,各位仔细看好:

======

对于交易员来说,期权定价公式的意义不在于(精确)计算价格。

而是在于,它给出了一个交易思路:衍生品(或者说未定权益)是可以通过标的资产进行复制的。

留意:重点在于复制二字。

那么反过来说:假如交易员找到一种复制(对冲)方法,使得 复制成本(折现) < 权利金,那么我就是盈利的。

======

上述黑体字就是期权定价公式的实际意义。

那要怎么复制呢?这就涉及到对冲。

再来,下方的黑体字,仔细看好:

======

对冲,本质上是一种交易手段,是应付非线性结构的交易手段。

对于交易员而言,对冲就是通过在某些时点,交易某些资产,来消除我不想要的风险,暴露我想要的风险。

(有风险才有收益。)

======

那么,为什么这个对冲(复制)需要动态调整?因为期权本身的非线性结构。

由于曲度和时间的存在,你的对冲只在某段时间内有效。

你用线性的东西(标的)去复制一个非线性的东西(期权),是不可能完全复制的。

复制剩下的,就是曲度。

long option然后做delta对冲,实际上就是,交易员认为手头上的期权的曲度会变大。然而他不想冒方向性的风险。

其实之前说过的期权泰勒展开式就足以说明问题了。

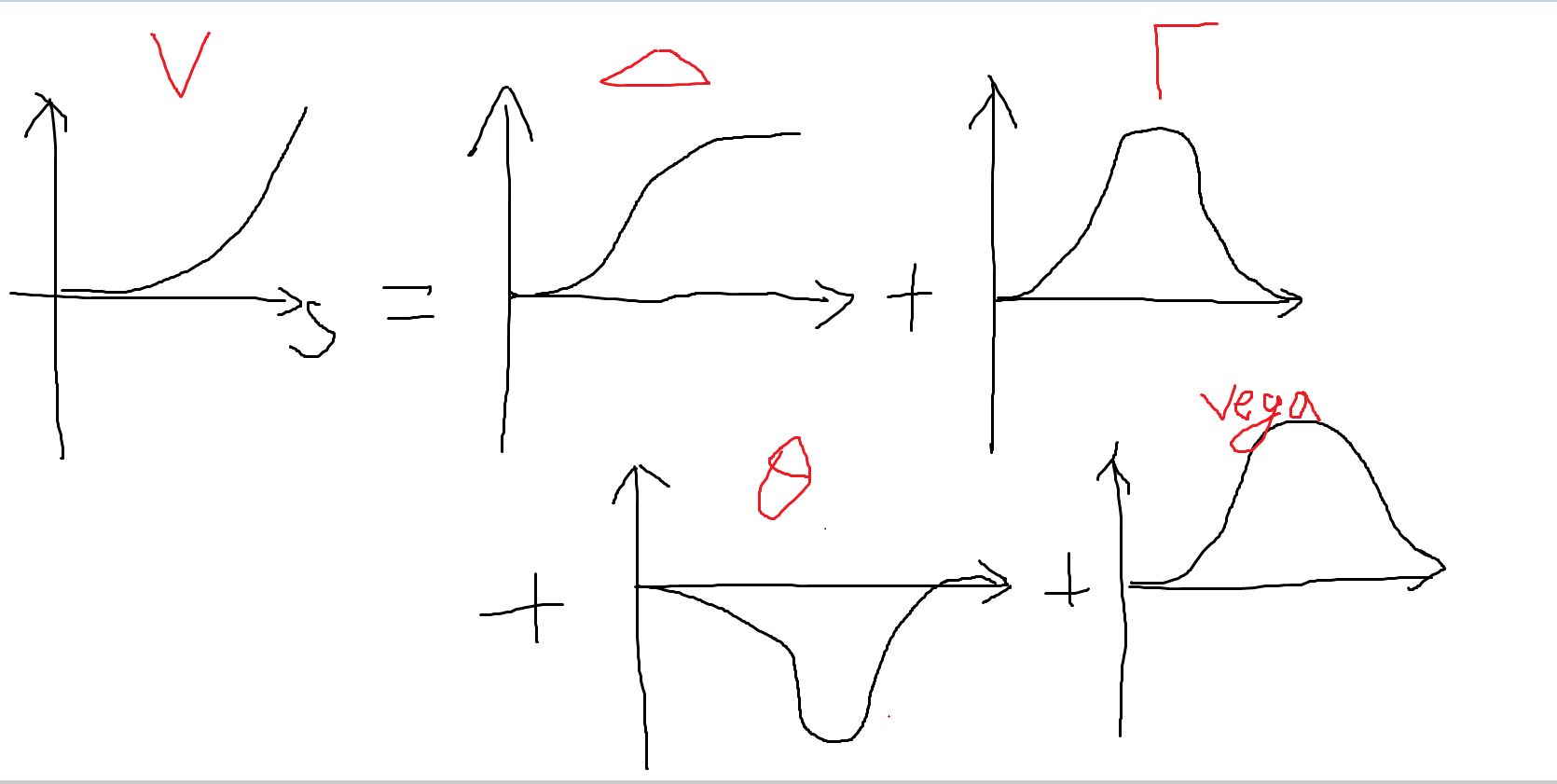

来,老规矩,看看小学生画风的图:

买的一个最简单的欧式期权,实际可以分解成如下几个图。

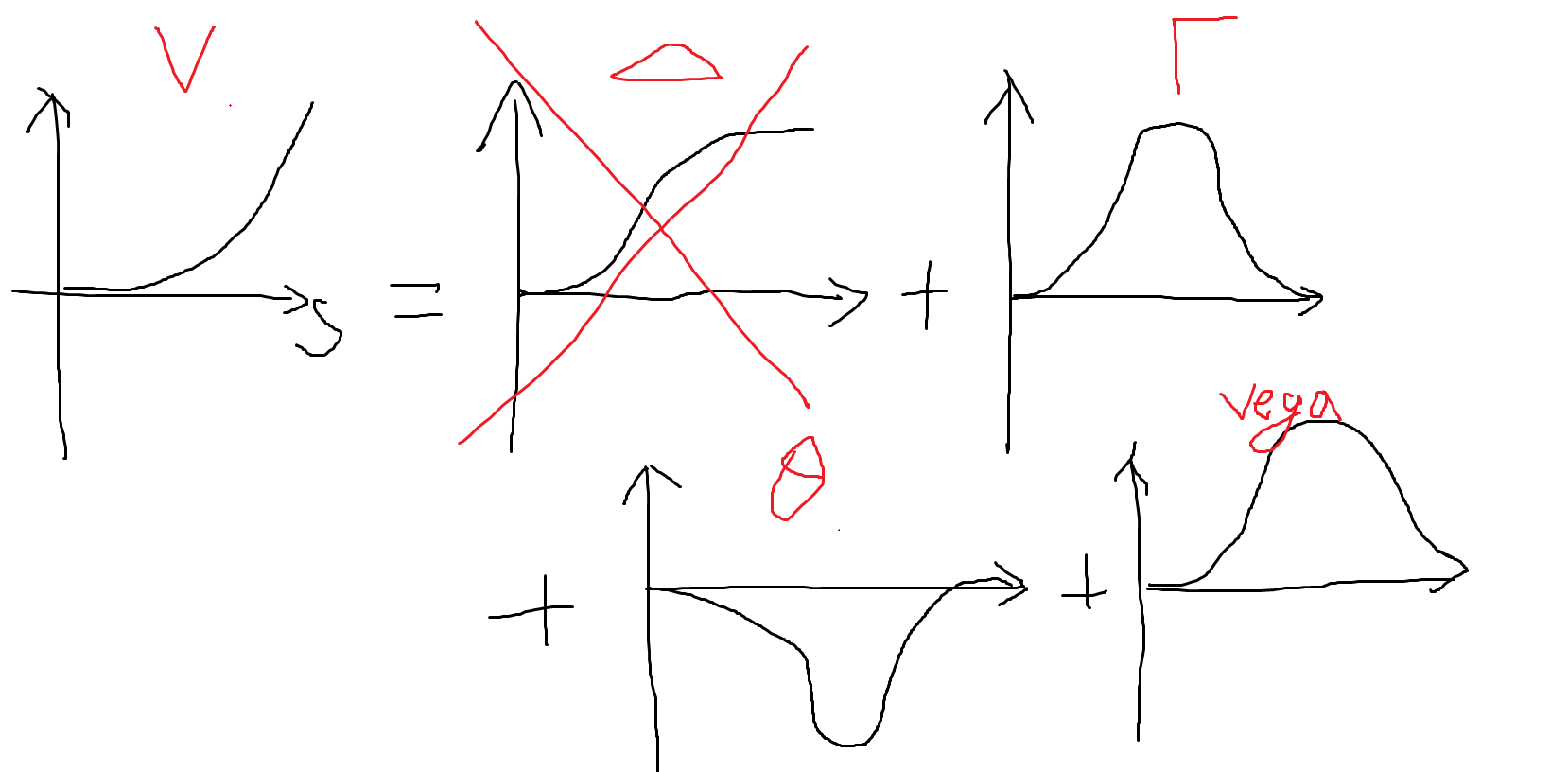

假如做了delta对冲,实际上就像这样:

只留下正的gamma和vega,还有负的theta。

即long gamma与long vega。

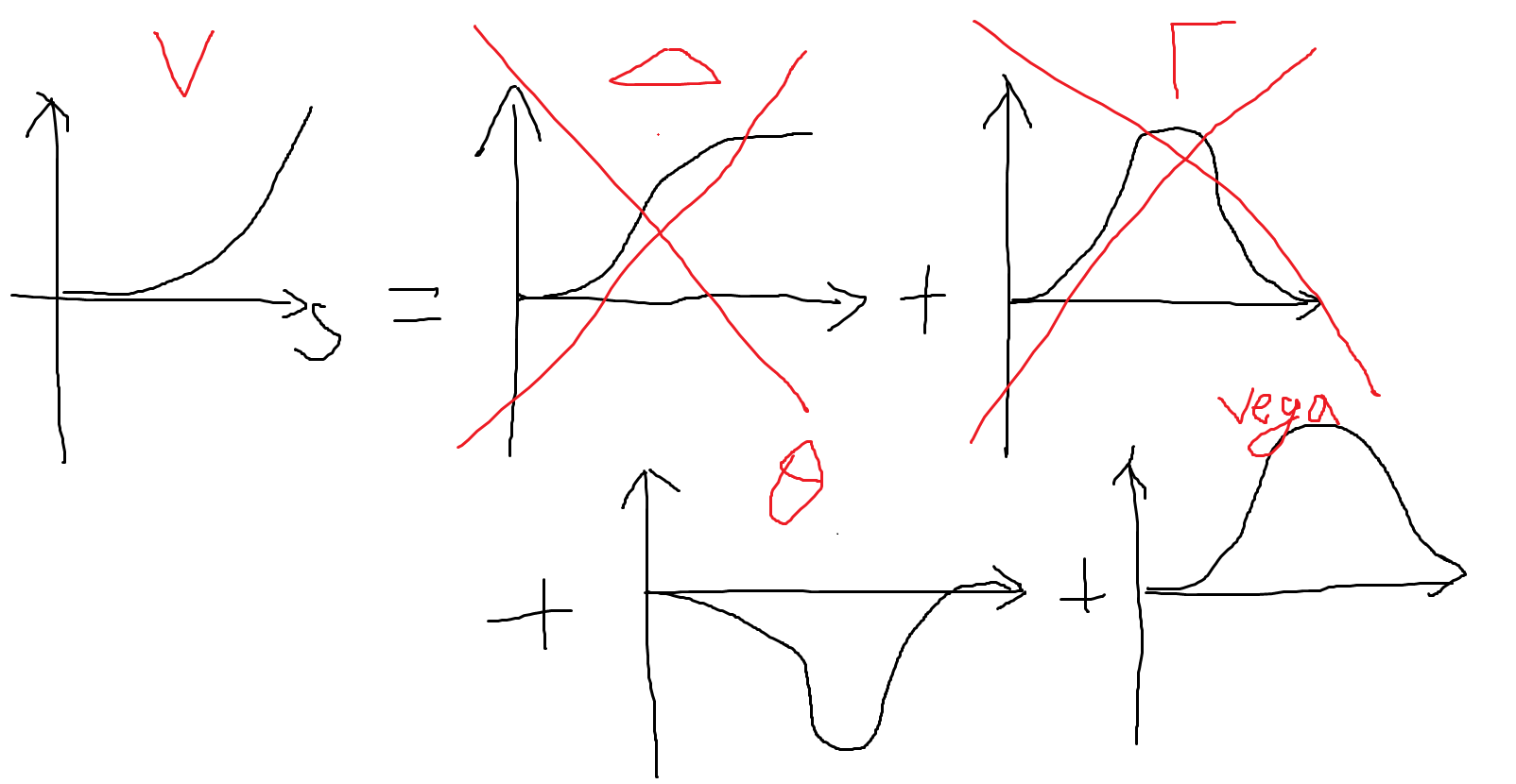

假如把gamma也冲掉,就像这样:

只留下正的vega和负的theta。

即只剩下Long vega了。

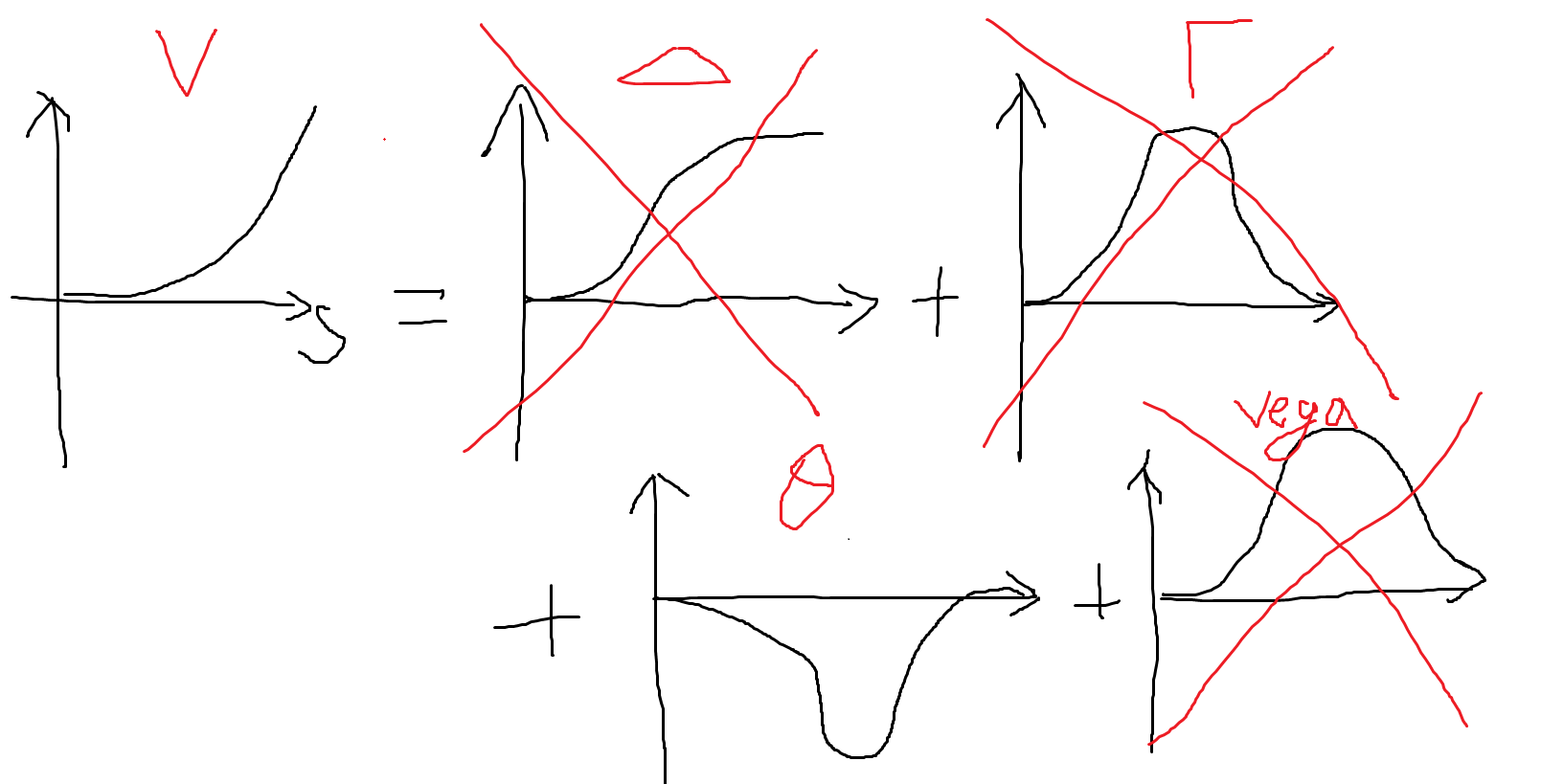

那么假如把vega也冲掉呢?

那就只剩下负的theta了?

蓝鹅。

上述的分析,只展开到二阶。

实际上,可以展开到无穷阶。

你把delta gamma vega都全部对冲掉,实际上是在long higher moment。

你是在做多更高阶的导数。

只是对于欧式而言,二阶后面的参数对价格的影响太小。因此可以忽略。

落实到交易层面,假如把上述的风险都对冲完了,得到的收益(高阶矩)也是很低的,甚至为负(手续费)。

一些结构比较复杂的期权就要考虑到高阶矩。

比如multi asset,就要考虑cross gamma。

比如digital,就要考虑DgammaDspot。

=======

所以,对冲,说到底其实都是交易。

不带观点做交易?那和一条咸鱼有什么分别?

===========

冼尼玛

2017/09/06

=========== Pure Delta · 专栏目录 ===========