一点读书笔记。

由于工作需要,最近都在沉迷Q系的书籍。

重新翻看了Shreve的二册神书以及Paul Wilmott的Quant Finance。

不得不说,好的数学教材确实能让人走少更多弯路。

在我初学金融工程的时候,根本不知道Ito Lemma到底是怎么一回事——为什么我们需要这个引理?

其实细看过这两本教材的朋友都应该知道,伊藤引理伟大之处在于:它是连接随机变量(或者说随机过程)与微积分的桥梁。

有了伊藤引理,让随机过程的微积分成为可能。

今天这篇专栏,就简单梳理一下书上的笔记。

以下内容在《Stochastic Calculus for Finance II》与《Paul Wilmott on Quantitative Finance》两本书上都能找到。

1. 布朗运动的构造

让我们从抛硬币开始。

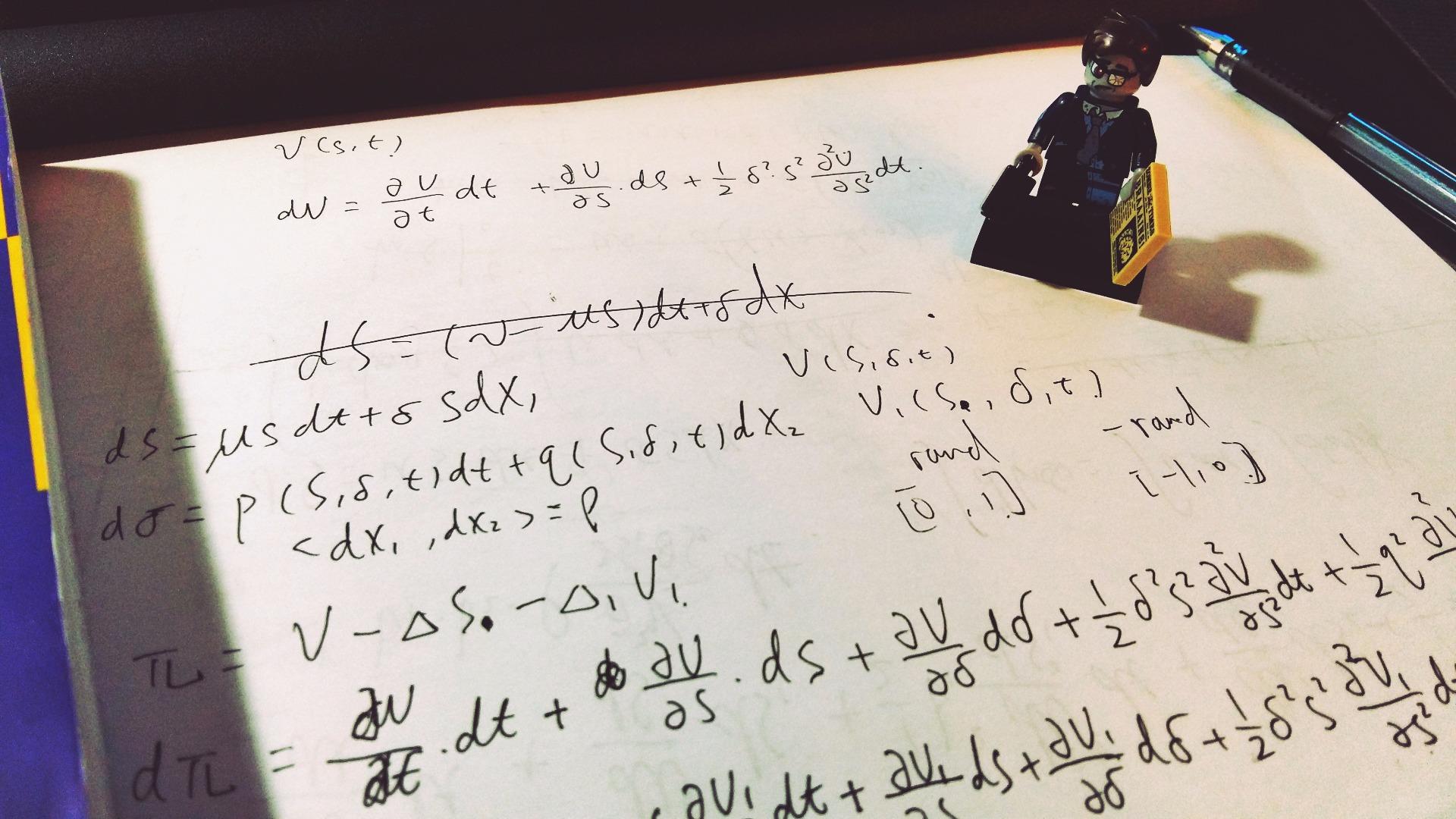

假设有这么一个游戏,抛硬币,假如硬币出现正面(以H表示)赢一元,出现反面(以T表示)输一元,那么,每次的胜负就是一个随机变量:

定义

定义

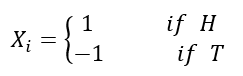

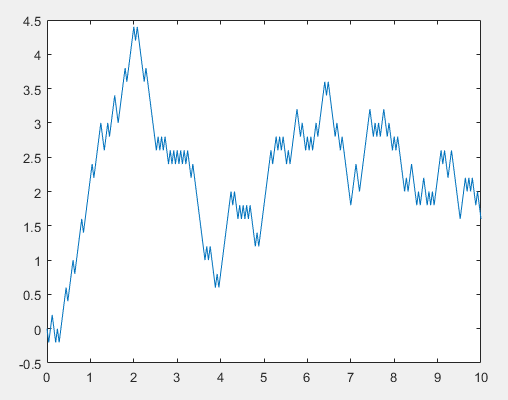

为了直观理解,让我们画个图。假设我们抛十次硬币。最终赢得的金钱M的走势如下图所示:

(嗯运气比较一般,10次下来才赢一块钱……)。

(嗯运气比较一般,10次下来才赢一块钱……)。

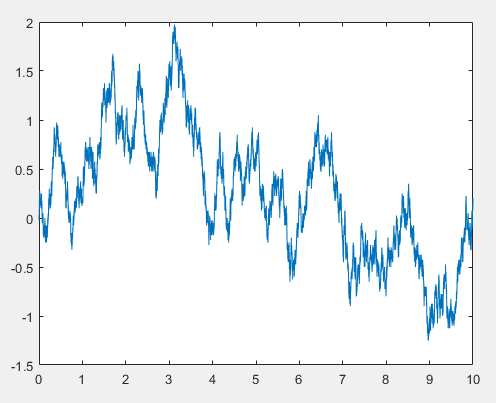

好了,现在让我们加速抛硬币的进程,单位时间内抛25次,同时把单次赌注压缩为

(这样抛硬币在现实中有可能致残,本训练经过专人指导,专栏前的观众切勿模仿)

现在最终赢得的金钱M,走势如下图所示:

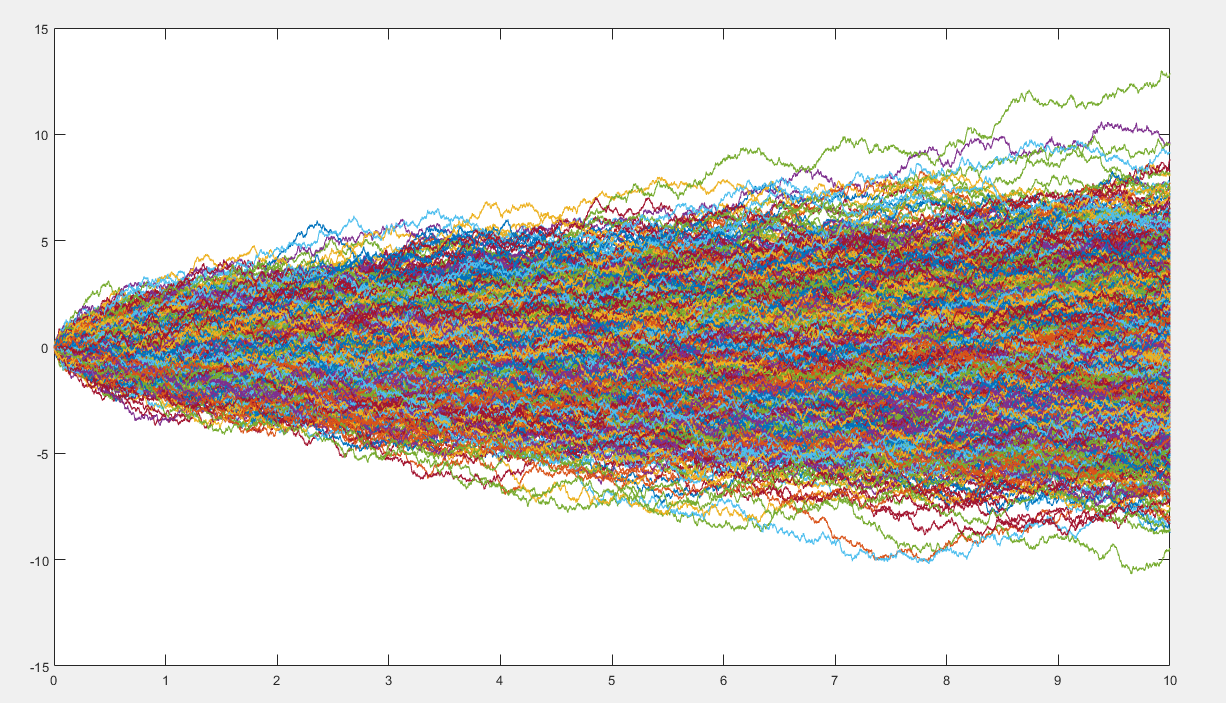

最后我们试一下单位时间内抛1600次硬币:

随着n的不断增大,我们就可以通过抛硬币构造了一个布朗运动。

假如我们构造了很多条这样的路径,比如这样(其中横轴为时间):

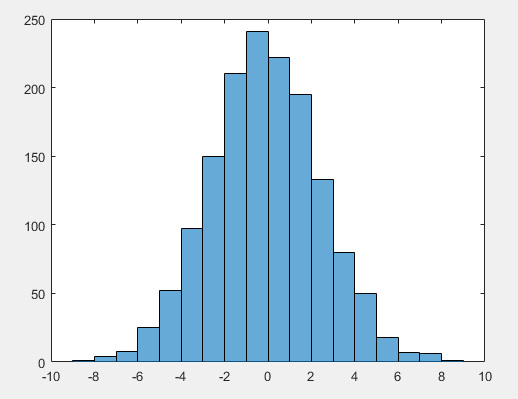

假如我们固定横坐标的某一点t0,一刀切下去,得出的横截面数据,其频率直方图(随着抛硬币次数的增多)会逼近于正态分布:

2. 几何布朗运动与二次变差

有了布朗运动之后,很多学金融的人就想:能不能把布朗运动作为股价运行的假设条件啊?于是一开始我们就有了下式:

其中dS为瞬时股价变动,u为股票的预期收益率,σ是股票的波动率,X是上面说的一个标准布朗运动。

那么股票的走势就可以分解成预期收益率(确定性)与波动率(随机性)两个部门,这么弄看起来好像不错啊。

然而这个假设有个问题:S有可能为负数。

于是我们又有了如下的天才假设:把股票的收益率看成是服从正态分布的:

在这个假设下,股价就不为负了。

那么假如我要解这条微分方程,那是否可以直接通过以前的微积分学去解呢?也就是说是否可以直接把上式积分:

答案是,不行。

在传统的黎曼积分下,基本假设是被积变量是处处连续并且可导的。

而布朗运动,虽然它是一个关于时间的函数,但是dW/dt并不存在,即布朗运动关于时间t是连续的,但是不可导。

这个问题可以通过二次变差来说明。

初等函数的二次变差可以通过下式表示:

可以证明,具有连续导数的初等函数,其二次变差为零,因此普通微积分学从来不会考虑二次变差。(具体证明请参考Shreve第二册第三章,利用到中值定理。)

而对于布朗运动,其在时间T上累积的二次变差恰好等于T。也就是说布朗运动对于时间t是不可导的,那要怎么构建布朗运动上的微积分呢?

这个时候,大名鼎鼎的伊藤清出现了。

3.伊藤引理

上文说了,伊藤引理的伟大之处在于,它是连接随机变量与微积分之间的桥梁。

举个例子:

假设X(t)是一个布朗运动,

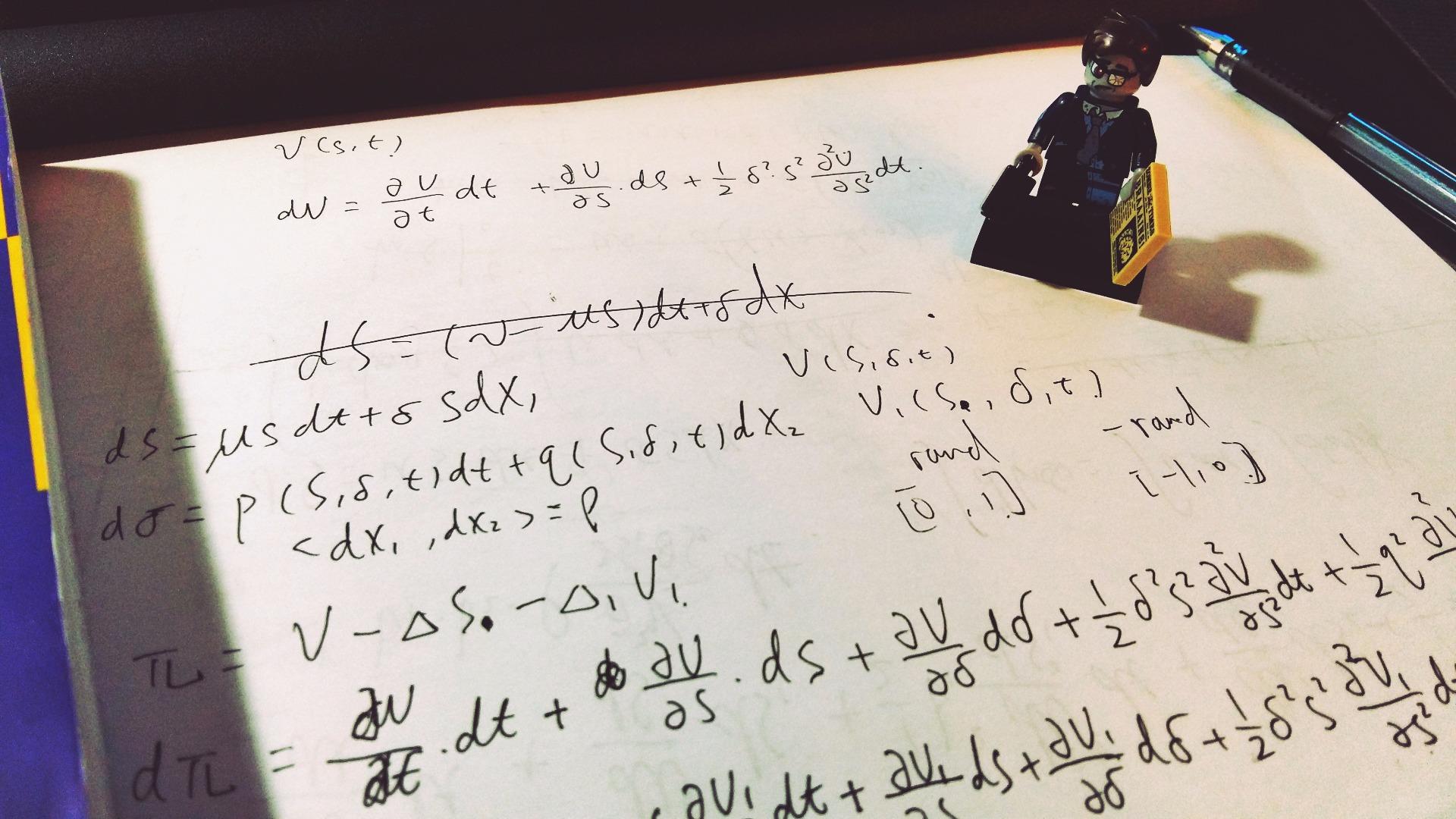

详细的计算和伊藤引理的证明可参见《Paul Wilmott on Quantitative Finance》第一册第四章,这里不再赘述。

结论:如果X(t)是一个布朗运动,F是X的函数,那么:

证明的大概思路是:在对随机变量构成的函数进行泰勒展开后,由于二次变差存在的缘故,因此在对随机变量的函数进行微分时,要考虑到二阶项

在姜礼尚《期权定价的数学模型和方法》里,其中有一段话是这么说的:

如果不建立原生资产价格的运行模型,对于期权定价的讨论只可能是定性的,无法定量,也就是说,如果要给衍生品——期权定价,必须要进一步给出原生资产价格演化的具体模型。

有了伊藤引理,就可以对标的价格运动路径进行定量的分析了。

(顺便说一句,如果没有几何布朗运动的假设,对期权的研究最多只能推导出期权平价公式,有兴趣的各位不妨一试。)

冼尼玛

2016/12/19

=========== 交易员崛起 · 专栏目录 ===========