之前在 量化研究(二) 里面提到过几个在实务中遇到的问题,不明真相的群众请戳以下链接:

量化研究(二):最近遇到的实务问题集锦(20160607更新)

目前为止,有几个问题我已经找到一些答案了,于是放在这里。

回答:

目前有两个方法:第一是根据期权对应的标的规模(资产市值)设定一个delta敞口值,当delta的变动在敞口值内时,不进行对冲。

第二是题图中提到的delta对冲带,delta对冲带有点像技术分析中的布林带,在delta序列中加入上下限,当delta变动突破上限时或者跌破下限时才调整仓位。

上述两种方法,其实本质是一样的,都是设定一个对冲阈值。只不过第二种方法看起来更“科学”一点。

回答:

目前有三个方法:第一是,在临近障碍价时不对冲,这是最简单的方法。但是万一标的价飙到障碍价附近然后在障碍价附近震荡到期末,那就high大了。别说没可能,真的有这样的情况出现过,具体就不展开说了……

第二个方法是: Emanuel Derman(对,就是My Life as a Quant的作者)在一篇高盛的研报中曾经介绍过一种方法,是用一系列欧式期权去静态复制(留意是静态)障碍期权。文章的题目是Static Options Replication,有兴趣的各位可自行搜索。文章我还在看,这个方法我没试过,不过在国内,由于场内期权的缺失,感觉不太可行……

第三个方法是:把障碍价外移,事先算一个新障碍价的delta,在标的差不多到障碍价的时候,以新障碍价的delta做对冲。(这个方法是我在广发证券的实习导师教会我的,在这里表示感谢。)这个方法算是比较折中,但是至于外移多少,就是经验的问题了。

上一个图:

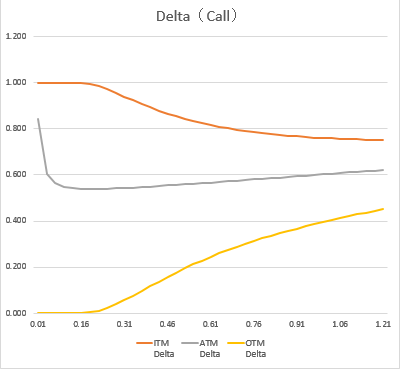

这个是一个Call delta随着波动率变化而变化的图,可以看到:

这个是一个Call delta随着波动率变化而变化的图,可以看到:

所以这个问题的答案是:还是需要根据行情来判断,假如行情是上涨的,买多点现货自然是好的。

至于到底应不应该调整波动率,我请教过好几个前辈,答案都是:不调整。原因是,假如调整了波动率,就把对冲的问题复杂化了……

夜深了,先写这么多。后面的问题另外再开一篇继续。欢迎评论区留言讨论

冼尼玛

2016/08/15

=========== 交易员崛起 · 专栏目录 ===========